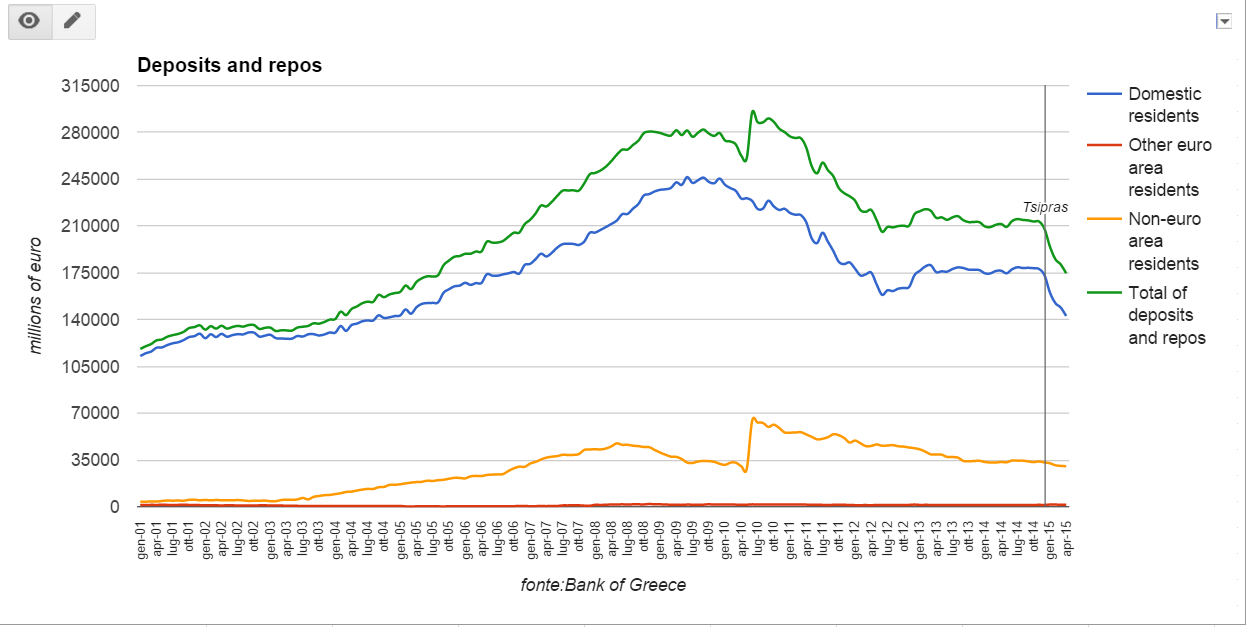

Sono giorni di mercati nervosi. La presunta bolla sull'azionario cinese non aiuta, né lo fa l'incertezza sui cambi. Ma la Grecia contribuisce probabilmente in modo determinante all'altalena dei prezzi sui mercati finanziari. La crisi di liquidità del paese potrebbe scoppiare da un momento all'alto: senza un rinnovo dei prestiti non sarà facile pagare pensioni e salari dei dipendenti pubblici. Siamo quindi nelle fase finali di una negoziazione che appare procedere secondo un canovaccio ormai noto: il governo annuncia l'accordo vicino e i creditori, in primo luogo il Fondo Monetario Internazionale, invece raffredda gli animi. Si raggiungono accordi temporanei, buttando la palla in avanti per darsi tempo e spazio prima di raggiungerla un'altra volta. Ma se anche fosse così per ancora un po' di tempo, si eviterà sì la catastrofe, ma non senza costi rilevanti. Innanzitutto i mercati non reagiscono mai bene all'incertezza e queste scosse si pagano sempre prima o poi. Poi i risparmiatori greci si affrettano a ritirare i depositi per mandarli in Germania (chi può) o tenerli sotto il materasso, così mettendo sempre più in crisi il sistema bancario e facendo deteriorare la crisi finanziaria col rischio di una spirale pericolosissima (per i greci innanzitutto) contro la quale poco è possibile. E infine questo comportamento delle parti negoziali rafforza gli stereotipi che le caratterizza, i greci inaffidabili e la Troika affamatrice dei popoli. A prescindere da come andrà la questione, nei prossimi giorni e soprattutto nei prossimi mesi, una volta risolta (si spera) l'emergenza, bisognerà mettere mano all'architettura istituzionale dei rapporti tra paesi sovrani debitori e organismi internazionali. È chiaro ai più che il sistema non funziona, che ha problemi sostanziali e per giunta sistematici. Alla base vi è una questione di mancanza di chiarezza in questi rapporti. Cerchiamo di sviscerare la questione, così come la vediamo.

Il Fondo Monetario Internazionale e gli altri organismi internazionali (la Troika, appunto) agiscono come creditori, salvaguardando i propri interessi a scapito di quelli dei debitori, o piuttosto come istituzioni di politica economica che hanno invece a cuore anche il benessere del paese debitore? Sulla carta siamo nel secondo caso, ma la situazione è poco chiara e trasparente, e in questa mancanza di chiarezza e trasparenza stanno molti dei problemi e delle incomprensioni cui stiamo assistendo nel caso della Grecia. Questa situazione permette ad esempio al debitore di insinuare che il creditore si comporti in modo inappropriato e permette al creditore di atteggiarsi a giudice sopra le parti pronto a condannare il debitore nel tribunale dell'opinione pubblica internazionale. Si tratta di una questione importante, oseremmo dire il punto cruciale. Per capire da dove nasce questa mancanza di chiarezza e trasparenza che lamentiamo nel ruolo degli organismi internazionali creditori è bene fare un passo indietro e addentro alla struttura di governance del Fondo Monetario Internazionale.

A inizio 2010, mentre si apprestava a firmare il primo programma di salvataggio Troika, il governo greco si trovava in una posizione di conclamata bancarotta. Determinare se un paese (o una banca, o un’impresa non finanziaria) sia solvibile ma temporaneamente illiquido, o se sia piuttosto radicalmente insolvente, è una compito spesso arduo. Nel caso greco però la situazione era abbastanza chiara: con debito pubblico al 130% del PIL, in gran parte in mano estera, denominato in una valuta di valore stabile; con un deficit fiscale al 15% del PIL in buona parte di natura strutturale e un deficit della bilancia dei pagamenti esteri di pari ammontare; con un’economia rigida la cui crescita strutturale, passata la sbornia degli anni di spesa pubblica a go-go, era bassa; con tutto questo, era altamente improbabile che la Grecia sarebbe stata in grado, economicamente e politicamente, di ripagare i propri debiti. Il governo greco era palesemente in bancarotta. Se a ciò si aggiunge che la reale situazione di bilancio della Grecia venne nascosta grazie ad una falsificazione della contabilità governativa (la dimensione di tale falsificazione venne a galla tra il 2009 ed il 2010, quando si scoprì che il deficit per il 2009 non era pari a circa il 6% del PIL come inizialmente stimato, ma era di ben il 15%) appare chiaro che la bancarotta sembrasse inevitabile. I mercati, questo, l’avevano capito. Chiunque avesse una ragionevole capacità di valutare lo stato delle finanze del paese l’aveva capito.

Che la crisi Greca fosse strutturale, cioè che la Grecia fosse insolvente e non solo solamente illiquida è fondamentale. Per gli organismi istituzionali questa distinzione è assolutamente cruciale: prestiti devono essere concessi solo in casi di crisi di liquidità, non di insolvenza. Vediamo perché.

Per quanto un prestito pubblico di ultima istanza possa avere un effetto catalitico sui prestiti privati è tuttavia normale che, nel breve periodo, i capitali pubblici vadano parzialmente a sostituire quelli privati. Tale sostituzione parziale è, in un certo senso, proprio lo scopo di un efficace prestito ponte ad un debitore solvente ma temporaneamente illiquido. Una volta ristabilita la liquidità del debitore, i capitali privati torneranno a sostituire i capitali pubblici, che non subiranno così alcuna perdita sul prestito concesso (è proprio questo il presupposto che giustifica i bassi tassi di interesse che il prestatore di ultima istanza deve applicare al debitore). Tale fenomeno è in atto ora, per esempio, in Irlanda. Similmente, il fatto che i capitali privati inizialmente fuoriusciti dal paese non subiscano perdite significative non rappresenta un indebito sussidio pubblico alla finanza privata. I capitali privati che sono scesi dal treno prima del ponte risalgono poi alla fine del ponte, senza che nel tragitto nessuno (nemmeno il finanziatore pubblico) abbia perso soldi. Il debitore, da parte sua, si sarà risparmiato i costi associati a una disastrosa bancarotta. Questa è la teoria classica del prestatore di ultima istanza. Se applicata in modo adeguato essa aiuta a evitare alcuni problemi associati a pericolosi fallimenti del libero mercato. Allo studio degli equilibri fallimentari attorno a cui l’azione del libero mercato può coordinarsi e all’analisi, in tali situazioni, di quali siano le migliori politiche di intervento pubblico ha contribuito in modo cruciale lo sviluppo della teoria dei giochi, le cui intuizioni economiche prima ancora che matematiche permeano in modo sostanziale qualsiasi ambito della disciplina economica.

La situazione sopra descritta cambia radicalmente quando il prestito di ultima istanza viene concesso ad un debitore insolvente. La conseguenza è triplice. Primo, il piano di rientro dal debito accordato fra creditore e debitore sarà, per definizione, irrealistico. Secondo, il creditore pubblico si esporrà con alta probabilità a perdite (default o drastiche ristrutturazioni) che, prima o poi, andranno ad abbattersi sul prestito. Terzo, la creazione del prestito ponte avrà permesso ai creditori privati di scendere dal treno giusto in tempo prima di essere colpiti dalle perdite. I sussidi (bailout) mascherati da questo tipo di prestiti di ultima istanza generano un ambiente finanziario piagato dall’azzardo morale dei privati.

Riassumiamo in breve: la struttura di governance degli organismi internazionali creditori definisce che essi operino negli interessi del paese debitore e anche dei propri (vedere ripagati i crediti concessi) - lo fanno finanziando il debitore in caso di crisi di liquidità e non in caso di crisi di insolvenza. Se lo finanziassero anche in caso di crisi di insolvenza, aiuterebbero soprattutto i mercati dei capitali privati (bisogna dirlo alto e forte - non sempre i comunisti sbagliano!!!) e, nel caso fosse conoscenza comune che la distinzione tra liquidità e solvibilità non sia determinante nella concessione di prestiti, favorirebbe comportamenti fiscalmente irresponsabili da parte del paese debitore (che portano i creditori a perder soldi e i debitori a buttarli - qualcuno ci guadagna, cioè chi li prende al volo, ma il tutto è assurdamente inefficiente).

Ma nonostante la manifesta insolvenza della Grecia, l’Europa e l’FMI fecero, in pubblico, finta di niente e decisero di fornire alla Grecia un “prestito ponte” a condizioni favorevoli (col tempo rese poi ancora più favorevoli). Perché?

La crisi greca portò a galla una latente crisi esistenziale sulla natura dell’Unione europea. Di fronte a questa crisi, e alle domande che essa poneva, i governi europei decisero di non decidere. Optare per un default greco significava, nel mezzo della crisi finanziaria globale, mettere a rischio anche la stabilità di paesi europei ben più importanti per dimensione (il “rischio sistemico”, ne parliamo fra un attimo) oltre a causare ulteriori significative perdite per le banche europee che in Grecia avevano investito. Puntare invece ad un vero e proprio bailout, con assunzione volontaria e definitiva da parte degli altri governi europei dei debiti greci, era considerato parimenti impraticabile da un punto di vista sia politico sia legale. I trattati di Maastricht prevedono esplicitamente la non legittimità di tali operazioni. Agire illegalmente, in barba alle prescrizioni dei trattati, avrebbe messo in mano i destini europei non alla politica, ma ai probabili ricorsi alle corti costituzionali dei paesi membri (come avvenuto, per esempio, in Germania nel caso del programma OMT). Cambiare i trattati avrebbe invece richiesto tempo, voti parlamentari e probabili bocciature da parte degli elettorati di alcuni paesi. Togliere dai trattati la clausola di no-bailout sarebbe infatti stata una scelta di enorme valenza politica. Avrebbe trasformato, definitivamente e di colpo, l’unione monetaria in un’unione fiscale. Tale passo avrebbe necessariamente richiesto, come contrappeso al gigantesco problema di azzardo morale dei bilanci statali, la centralizzazione in capo a Bruxelles di una significativa fetta delle risorse fiscali dei paesi membri, ed una forte e ulteriore limitazione alla sovranità dei paesi membri.

Che una decisione per l'Unione europea fosse difficile da prendere è chiaro ex-post, tanto che infatti non è stata presa. Ma ex-ante il problema è chiaro: non è possibile mettere in piedi un sistema monetario a decisioni fiscali decentrate senza una esplicita e chiara procedura di default e uscita. L'esistenza di una procedura di questo tipo invece indurrà i mercati a fare attenzione e implicitamente fornire ai paesi incentivi finanziari alla responsabilità fiscale, che alla fine è proprio quello che vogliamo ottenere.

Ma procediamo con la storia. Il canto della sirena del “decidere di non decidere” si fece sentire fino all’FMI. Semplificando un po’, la struttura dell’FMI si divide in due parti. Un Board, organo ultimo incaricato di votare le decisioni sui prestiti, che ha natura politica ed è composto dai rappresentanti nominati dai governi di ciascuno paese. C’è poi lo staff tecnico, cioè i “dipendenti” dell’FMI. I “dipendenti” si impegnano a lavorare in modo libero dalle pressioni politiche dei paesi membri, incluse quelle dei paesi di cui i “dipendenti” sono cittadini. Lo staff tecnico ha il compito di fornire analisi per quanto possibili oggettive e indipendenti da sottoporre poi alle scelte squisitamente politiche del Board. Il Board può dissentire dallo staff, e lo staff può dissentire dal Board. L’ultima parola, generalmente, resta comunque in capo al Board. L’indipendenza dello staff è il contrappeso necessario a far sì che il Board sia messo, nella sua discrezionalità, di fronte alla responsabilità di fare scelte politiche motivate e tecnicamente trasparenti. Tuttavia, sull’onda delle spinte politiche che arrivavano dall’Europa, il meccanismo di bilanciamento sopra descritto venne gravemente a mancare nel 2010.

Sebbene le cancellerie europee avessero deciso di non decidere, e influenzassero in questa direzione l’attività del Board dell’FMI a Washington, restava però il fatto che la Grecia era in bancarotta e che lo staff dell’FMI, nella sua indipendenza, aveva il dovere di dirlo nei documenti ufficiali. Ma ciò non accadde, e i documenti ufficiali che arrivarono in discussione al Board, e quindi al mondo, risultarono già in partenza addomesticati per supportare la volontà politica dei governi. Fu in tal modo possibile violare le regole stesse di funzionamento del FMI, regole che erano state scritte per evitare che si ripetesse la disastrosa esperienza del caso argentino. La regola in questione è abbastanza semplice e può essere riassunta così: i prestiti possono essere fatti solo a paesi che, con alta probabilità, sono solventi. La ratio della regola è chiara e si rifà ad uno dei classici (nel senso di ottocenteschi, cfr. Bagehot) fondamenti del ruolo del prestatore pubblico di ultima istanza, la cui funzione è di ovviare ai fallimenti del mercato dovuti alla temporanea illiquidità del debitore. Il governo greco però non era illiquido ma era, con alta probabilità, insolvente, cioè si trovava in una situazione in cui non vi è spazio per il prestatore di ultima istanza. Come fece quindi l’FMI ad aggirare le regole di condotta che esso stesso si era dato? L’operazione fu duplice, mettendo in luce sia le responsabilità dello staff (che mancò al proprio mandato di indipendenza) sia a quelle del Board.

In primo luogo, proprio in concomitanza con l’approvazione del prestito alla Grecia, il Board dell’FMI cambiò al volo, con una delibera “ad personam”, le regole del gioco. Veniva introdotta così un’eccezione alla regola di solvibilità per cui, nel caso speciale in cui il default di un paese sia causa di potenziale rischio sistemico, il prestito può essere concesso anche se la stima della probabilità di solvibilità del paese non è alta. Il caso greco era però così disperato che anche questa operazione di abbassamento dell’asticella non era sufficiente a soddisfare le nuove regole. Qui entra in gioco la responsabilità dello staff. Il prestito si doveva fare, costi quel che costi, e per dargli una parvenza di legittimità era necessario “massaggiare” le previsioni in modo da dare all’olimpionico greco una spinta verso l’alto sufficiente a superare la già truccata asticella. Ecco dunque che lo staff dell’FMI, tra mille dubbi, accettò di presentare al Board un programma di aggiustamento che conteneva previsioni di crescita incredibilmente ottimistiche e sufficienti a far sembrare che con una probabilità ragionevole, sebbene non alta, la Grecia sarebbe riuscita a non finire in default. La ricetta del disastro, e di un secondo “caso argentino”, era dunque servita: il Board mise il timbro ed il prestito fu approvato.

L’idea che il peccato originale del prestito greco risieda nel “doppio trucco” consumatosi al Board dell’FMI non è soggetta a particolari dubbi. Lo stesso staff dell’FMI, finalmente rinsavito, lo ammette chiaramente nel documento di valutazione del prestito (documento non soggetto ad approvazione del Board) che le regole dell’FMI impongono di stilare. Il documento è del 2013 (per un’interpretazione giornalistica del “dietro le quinte” può essere interessante questo). In esso si ammette anche, in modo cristallino, che proprio il prestito Troika ha permesso, fra il 2010 e il default parziale del 2012, a un ammontare significativo di capitali privati (“in pericolo” di default) di fuoriuscire dalla Grecia venendo sostituiti dai capitali pubblici del prestito internazionale. A subire il default controllato del 2012 arrivò quindi un capitale privato il cui valore di facciata era sceso a circa la metà del suo valore nel 2010. Come dicevamo, finanziare un paese in crisi di insolvenza aiuta i capitali privati.

Fast-forward al 2015 ed eccoci ad una nuova crisi greca. Il primo programma di aggiustamento della Troika si è dimostrato così irrealistico da richiedere, a stretto giro di posta, un default controllato nel 2012. Nonostante la parziale ristrutturazione del 2012 e le condizioni di prestito estremamente favorevoli, il debito pubblico del paese si trova di nuovo al 170% del PIL. Il deficit è ora più o meno sotto controllo, ma per evitare un nuovo default il governo greco dovrebbe mantenere per molti anni un surplus primario che, per quanto in principio possibile, è di non chiara raggiungibilità politica. Gli spazi per una nuova ristrutturazione del debito a esclusivo danno dei creditori privati sono ora inesistenti: a forza di “prestiti di ultima istanza” quasi tutto il debito greco è finito nella mani dei creditoripubblici. Su di essi quindi cadrebbe il peso di una nuova ristrutturazione del debito, un evento che rappresenterebbe solo un’ulteriore dimostrazione della generosità con cui fu permesso, ai creditori privati, di scendere dal treno fra il 2010 e il 2012. Ancora una volta: dire che i greci hanno agito e continuano ad agire in maniera irresponsabile, quantomeno da un punto vista fiscale, non implica nascondere che la Troika ha fatto il gioco dei privati!

Le ferita della crisi greca del 2010 ha portato alla luce i latenti dubbi esistenziali alla base dell’unione monetaria europea. Un’unione puramente monetaria può funzionare se a essa vengono ammessi (tra l'altro in barba alla lettera e allo spirito dei trattati istitutivi, ma questo è un altro discorso) membri con un debito elevato e una conclamata e pessima tradizione nella gestione delle finanze pubbliche? Abbiamo già risposto. Si tratta di definire il più possibile esplicitamente come deve agire l’Unione una volta che una crisi del debito pubblico esploda in quei paesi. Il paese deve essere libero di mettere in atto un default, accettando però di subire autonomamente i costi di immediata austerità (nel caso greco, un’immediata riduzione dal 15% del PIL a zero del deficit pubblico). Devono essere chiare la procedura e le condizioni a che ciò avvenga. Il paese non deve essere salvato con un vero bailout (assunzione diretta del debito) da parte degli altri membri - questo può avvenire solo in caso di una forte riduzione (e un vero commissariamento) della libertà di gestione finanziaria degli stati dell’Unione.

Nel 2010, con la crisi greca, l’Europa decise di non decidere del proprio futuro politico. La modifica “ad personam” delle regole FMI chiarisce che l’errore del prestito greco non fu fatto semplicemente per aiutare quel paese, ma per evitare rischi ad altri paesi e ad altre istituzioni finanziarie (ricordate la motivazione del “rischio sistemico”?). Rinviando la partita sul proprio futuro, l’Europa trascinò il colpevole FMI nel vortice di un prestito concesso in violazione dei propri princìpi di funzionamento e di ogni classica analisi del ruolo di prestatore di ultima istanza. La responsabilità di tale scelta ricade in primo luogo sul Board dell’FMI, e in secondo luogo sui vertici dello staff, tra cui spicca il Managing Director di allora. Nemmeno dai capi dipartimento, alcuni dei quali particolarmente noti per l’abitudine ad esprimere liberamente il proprio provocatorio pensiero, giunsero prese di posizioni chiare e ufficiali. La storia ha un modo ironico di imporsi: documenti su documenti, regressioni su regressioni dedicate, dopo il 2011, a calcolare moltiplicatori fiscali che spiegassero come, a causa dell’austerity, la crescita fosse risultata più bassa di quella prevista inizialmente. Neanche un paper o una parola ufficiale, però, per spiegare nel 2010 una verità ben più cruciale politicamente, ben più onesta intellettualmente, ben più condivisa teoricamente e ed empiricamente, ben più fedele allo statuto dell’FMI e al ruolo di indipendenza che esso affida allo staff: la Commissione europea e la BCE, in qualità di organizzazioni interne all’Unione, erano libere e avevano il dovere di prendere le decisioni che volevano, ma l’FMI non doveva decidere di prestare alla Grecia in quelle condizioni; i fondamenti del prestito FMI e la praticabilità del programma di rientro erano minati alla base ben prima e ben più classicamente a fondo dei “moltiplicatori” utilizzati. Le conseguenze, anch’esse classicissime, dell’errore compiuto nel 2010 sono ora sotto gli occhi di tutti.

L’FMI ha dimostrato, negli anni, di essere un’organizzazione dinamica. Il buio della ragione (o della convenienza politica) nelle scelte del 2010, lascia spazio già dal 2013 ad un ufficiale cambio di rotta e a un ritorno alla realtà. La spinta dell’FMI sarà fondamentale nel mettere in chiaro che l’alto debito greco non era affrontabile solo con misure di austerità (anche su impulso dell’FMI, una ristrutturazione parziale avvenne nel 2012). La salutare spinta alla chiarezza, e al ristabilire la reputazione dell’istituzione, continua con le recenti dichiarazioni della Lagarde, secondo la quali l’FMI si chiama fuori da un qualsiasi ulteriore programma alla Grecia che non abbia delle basi solide: che i panni sporchi se li lavino in casa gli europei.

La palla ritorna in campo europeo. L’Unione deve ora prendere le decisioni a cui si è sottratta cinque anni fa. Le scelte sbagliate del passato condizionano però la situazione presente. Mentre nel 2010 era possibile effettuare una radicale ristrutturazione del debito greco a carico degli investitori privati (banche europee in primis), ora questa opzione non è più sul piatto. Grazie al prestito ponte un buon numero di buoi sono scappati dal recinto e il cerino del debito greco è rimasto in mano ai creditori pubblici. Una ristrutturazione a carico di questi ultimi si scontra però con un limite politico e legale molto più forte di una ristrutturazione a carico dei privati. Un default sui titoli detenuti da BCE e FMI sarebbe un atto gravissimo. Un defaultconcordato (invece che unilaterale) sui titoli detenuti dai fondi europei “salva-stato” rappresenterebbe proprio quel bailout fra stati membri che i trattati intendono impedire.

Decidendo di non decidere l’Europa si è infilata, a cinque anni dall’inizio della crisi, in un angolo politicamente e legalmente ancora più complesso. E’ venuto il momento che l’Europa smetta di nascondersi e che prenda importanti decisioni esistenziali. Comunque vada la questione greca, ora, è necessario rimettere ordine all'architettura istituzionale dell'Unione in modo da evitare di infilarsi in questo pasticcio in futuro. È necessario forse chiarire quali sono i paesi con caratteristiche istituzionali adatte a rimanere nell’Unione. Ma certamente è necessario creare chiari precedenti che mostrino quali sono le regole effettive (e non solo quelle astratte) che governano il rapporto fra fiscalità statale e dell’Unione, quali siano le condizioni e le procedure perché un paese insolvente vada in default. Queste rappresentano un passaggio inevitabile per proseguire sulla strada del progetto europeo. La prossima volta non ci sarà, speriamo, l’FMI a fare da indebita stampella.

Un ultima nota. Non siamo nati ieri - sappiamo che nonostante le regole chiare che auspichiamo la politica troverà spesso una via per aggirarle - nonostante tutto il FMI ha ben aggirato tutto l'aggirabile in questa corcostanza. Non si tratta di definire un'architettura istituzionale che renda impossibile comportamenti politici irresponsabili, da parte dei paesi membri o da parte della burocrazia degli istituti internazionali. Questo sì è impossibile. Si tratta di definire un'architettura istituzionale che renda difficile farlo, politicamente costoso. Si tratta di definire un'architettura istituzionale che utilizzi le potenzialità stabilizzatrici ex-ante dei mercati, invece che una che copra i mercati ex-post dopo averli incentivati ad agire in modo destabilizzante.

chiarezza cristallina

complimenti